Conozca a su cliente (KYC) en BrokerTools

Introducción

BrokerTools de Fair Trading Technology es un paquete completo de software y servicios de negociación diseñado para corredores de bolsa. Una de las principales funciones que ofrece el proceso de incorporación de clientes de BrokerTools es Conozca a su cliente (KYC), un procedimiento que ayuda a los intermediarios a conocer a sus nuevos clientes e identificar y mitigar el fraude.

La normativa CSC es un componente esencial del programa de cumplimiento de cualquier intermediario, que permite verificar la identidad de los clientes y obtener información sobre sus antecedentes financieros. Esta información es crucial para evaluar el perfil de riesgo del cliente y prevenir el blanqueo de capitales, los delitos financieros y otras actividades fraudulentas.

Fair Trading Technology’s KYC es un proceso racionalizado y automatizado para la verificación de la identidad del cliente y la evaluación del riesgo, que utiliza una variedad de fuentes de datos como:

- Datos de fuentes primarias: fuentes gubernamentales oficiales (oficinas de crédito, registros de la propiedad, etc.), registros de empresas y otros recursos de acceso público,

- Bases de datos y fuentes de información contra el blanqueo de capitales: programas de embargo y sanciones, listas de vigilancia reglamentarias y policiales.

¿Cuáles son las ventajas de utilizar la tecnología KYC?

El CSC ofrece muchas ventajas a los intermediarios, y las más importantes son:

- Cumplimiento mejorado: El sistema de cumplimiento implantado ayuda a los intermediarios a cumplir la normativa KYC. El sistema garantiza que los intermediarios recaben la información necesaria de sus clientes y que evalúen el riesgo de éstos adecuadamente.

- Reducción del riesgo de fraude: Al utilizar diversas fuentes de datos y algoritmos para evaluar el riesgo de los clientes, las empresas de intermediación identifican y previenen fácilmente las actividades fraudulentas.

- Protección de datos: Los datos de los clientes son uno de los activos más valiosos de las empresas de intermediación, y las soluciones KYC proporcionan un nivel adicional de seguridad para evitar que terceros accedan a las cuentas de los clientes.

¿Cómo funciona el proceso KYC en BrokerTools?

El KYC en BrokerTools podría verse como un proceso de cuatro pasos:

- Incorporación del cliente: Cuando un nuevo cliente abre una cuenta con el corredor, se le pide que proporcione cierta información, como su nombre, dirección, fecha de nacimiento y número de identificación personal. Además del DNI (documento de identidad) o el pasaporte, los documentos para verificar los datos de los clientes podrían incluir documentos de constitución de la empresa, extractos bancarios, recibos (pruebas de transacciones) o facturas recientes de pago de servicios públicos para validar las direcciones donde se encuentran los clientes. El agente también recopila información sobre los antecedentes financieros del cliente, como su fuente de fondos y su experiencia inversora.

- Verificación de documentos: A continuación, el intermediario verifica la identidad y la información financiera del cliente revisando copias de su documento de identidad, extractos bancarios y otros documentos.

- Evaluación del riesgo: La información recopilada en los pasos de incorporación del cliente y verificación de documentos se utiliza para evaluar el perfil de riesgo del cliente. En esta evaluación se tienen en cuenta diversos factores, como el país de residencia del cliente, el tipo de cuenta, el historial de operaciones y las fuentes de fondos.

- Toma de decisiones – aprobación o rechazo del cliente: El último paso en la elaboración de la puntuación de riesgo de un cliente es cuando el corredor determina si acepta al cliente como tal y establece sus límites de negociación.

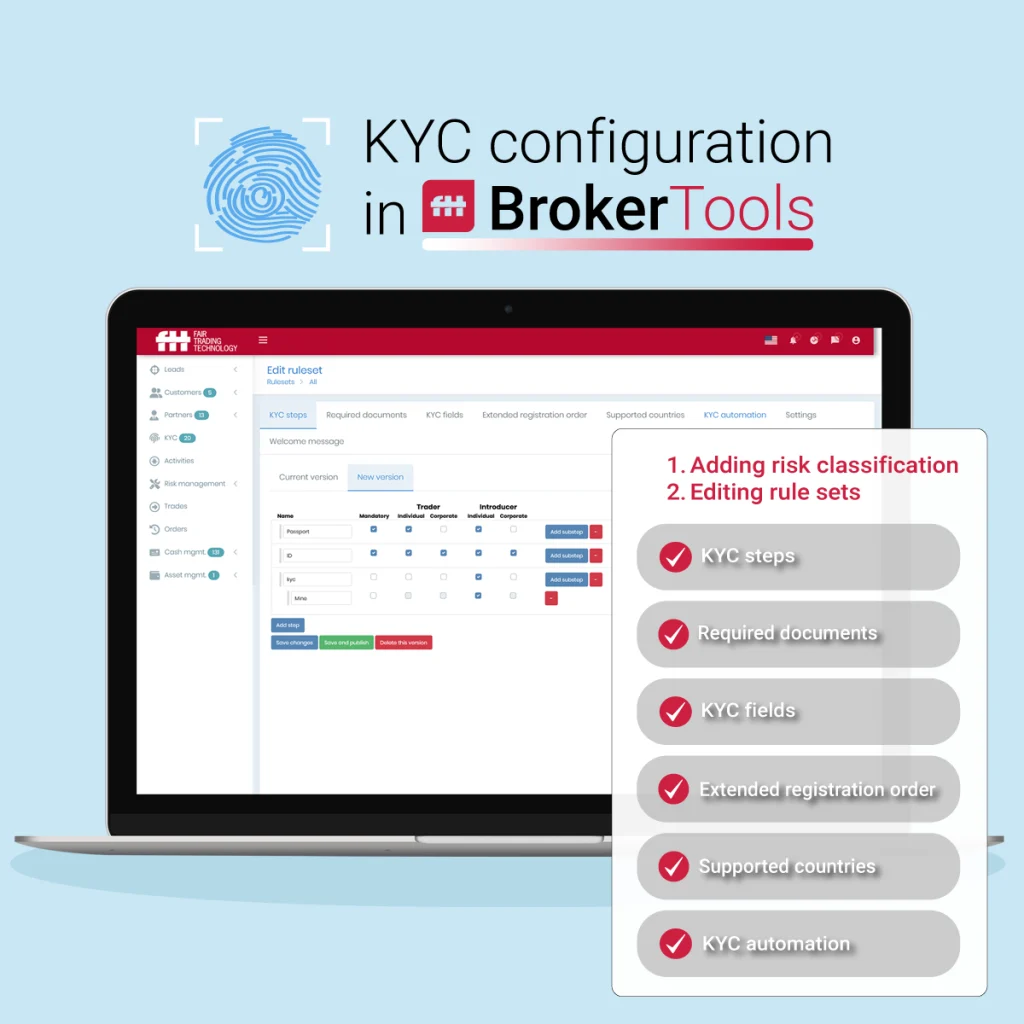

Configuración de KYC en BrokerTools

La configuración de KYC en BrokerTools permite a los intermediarios establecer y gestionar de forma rápida y sencilla opciones de configuración clave para los datos de nuevos clientes mediante:

- Añadir clasificación de riesgos con definición de conjuntos de reglas y clasificación de riesgos por país de residencia del cliente,

- Edición de conjuntos de reglas a través de:

- Pasos KYC – pasos y prioridades definidos en las listas de comprobación KYC, que los intermediarios pueden realizar en sus procedimientos de comprobación estándar.

- Documentos requeridos – lista de documentos (obligatorios o no) incluidos en los procedimientos de control,

- Campos KYC – campos definidos a partir de los detalles de la dirección del cliente, la experiencia de negociación e inversión del cliente (indicada en años, y las cantidades de dinero invertidas en los últimos 12 meses), y campo definido para la revisión KYC, que ofrece al corredor opciones para aprobar o rechazar al cliente.

- Orden de registro ampliado – establezca el orden de las partes necesarias, desde añadir los campos KYC, aprobar los Términos y Condiciones, crear el monedero hasta realizar la verificación KYC externa.

- Países admitidos – creación de normas independientes para los distintos países.

- Automatización KYC – permite la precalificación KYC y la verificación KYC externa a través de proveedores KYC de terceros, como IDWise, Idenfy, GBG y SumSub, entre otros.

La configuración de BrokerTools KYC ofrece a los corredores una plétora de opciones para incluir en el proceso KYC sirviendo como una base sólida para el perfilado de clientes. Un ejemplo de uso de KYC es el formulario de registro de clientes que los intermediarios pueden configurar en BrokerTools, a través del cual pueden obtener inmediatamente datos iniciales sobre los clientes.

Mejores prácticas para utilizar el KYC en BrokerTools

Para sacar el máximo partido del KYC, los intermediarios deben seguir estas buenas prácticas:

- Mantener el sistema actualizado: El sistema debe actualizarse periódicamente para reflejar los cambios en la normativa CSC e incluir nuevas fuentes de datos.

- Utilizar todas las fuentes de datos: Se recomienda utilizar diversas fuentes de datos para verificar la identidad de los clientes y evaluar su riesgo. Los corredores deben utilizar todas las fuentes de datos disponibles para obtener la imagen más completa de cada cliente.

- Revisar el sistema con regularidad: Los intermediarios deben revisar periódicamente el CSC para asegurarse de que funciona correctamente y de que se utiliza con eficacia. En este caso, junto a los intermediarios, las empresas proveedoras de KYC pueden prestar un gran apoyo y asesoramiento en la revisión del sistema.

Conclusión

Fair Trading Technology’s KYC es una potente herramienta que puede ayudar a los intermediarios a identificar y evaluar los riesgos potenciales asociados a sus clientes. Esto les permite tomar decisiones con conocimiento de causa sobre la apertura de cuentas, el inicio de transacciones comerciales y la prestación de servicios financieros o de cualquier otro tipo a los clientes. Así pues, el sistema CSC crea y mantiene intrínsecamente un sistema de cumplimiento de la normativa, mitiga los riesgos empresariales, ayuda a prevenir el fraude y, en general, salvaguarda la reputación de los intermediarios. En general, se trata de un marco seguro para las prácticas empresariales responsables y éticas en el sector hoy en día, y una condición que se requiere inequívocamente en los mercados financieros modernos.