Connaître son client (KYC) dans BrokerTools

Introduction

BrokerTools de Fair Trading Technology est une suite complète de logiciels et de services de négociation conçus pour les courtiers. L’une des principales caractéristiques du processus d’accueil des clients de BrokerTools est la suivante

Connaître son client (KYC), une procédure qui aide les courtiers à effectuer la connaissance du client (KYC) sur leurs nouveaux clients et à identifier et réduire les fraudes.

La réglementation KYC est un élément essentiel du programme de conformité de tout courtier, qui permet de vérifier l’identité des clients et d’obtenir des informations sur leurs antécédents financiers. Ces informations sont essentielles pour évaluer le profil de risque du client et prévenir le blanchiment d’argent, les délits financiers et autres activités frauduleuses.

Le système KYC de Fair Trading Technology est un processus rationalisé et automatisé de vérification de l’identité des clients et d’évaluation des risques, qui fait appel à diverses sources de données telles que :

- Données de source primaire : sources gouvernementales officielles (bureaux de crédit, registres fonciers etc.), registres d’entreprises et autres ressources accessibles au public,

- Bases de données et sources de données relatives à la lutte contre le blanchiment d’argent : programmes d’embargo et de sanctions, listes de surveillance réglementaires et policières.

Quels sont les avantages de la technologie KYC ?

Le KYC offre de nombreux avantages aux courtiers, dont les plus importants sont les suivants :

- Amélioration de la conformité : Le système de conformité mis en place aide les courtiers à se conformer aux règles KYC. Le système garantit que les courtiers recueillent les informations requises auprès de leurs clients et qu’ils évaluent le risque client de manière appropriée.

- Réduction du risque de fraude : En utilisant une variété de sources de données et d’algorithmes pour évaluer le risque client, les sociétés de courtage identifient et préviennent facilement les activités frauduleuses.

- Protection des données : Les données des clients sont l’un des actifs les plus précieux des sociétés de courtage, et les solutions KYC offrent un niveau de sécurité supplémentaire pour empêcher tout tiers d’accéder aux comptes des clients.

Comment fonctionne le processus KYC dans BrokerTools ?

Le KYC dans BrokerTools peut être considéré comme un processus en quatre étapes :

- Embarquement du client : Lorsqu’un nouveau client ouvre un compte auprès du courtier, il doit fournir certaines informations, telles que son nom, son adresse, sa date de naissance et son numéro d’identification personnel. Outre la carte d’identité ou le passeport, les documents nécessaires à la vérification des données relatives aux clients peuvent être des documents de constitution de la société, des relevés bancaires, des reçus (preuves de transaction) ou des factures récentes de services publics afin de valider les adresses où se trouvent les clients. Le courtier recueille également des informations sur les antécédents financiers du client, comme sa source de financement et son expérience en matière d’investissement.

- Vérification des documents : Le courtier vérifie ensuite l’identité et les informations financières du client en examinant des copies de sa carte d’identité délivrée par l’État, de ses relevés bancaires et d’autres documents.

- Évaluation du risque : Les informations recueillies lors des étapes d’accueil du client et de vérification des documents sont utilisées pour évaluer le profil de risque du client. Cette évaluation tient compte de divers facteurs, notamment le pays de résidence du client, le type de compte, l’historique des transactions et les sources de financement.

- Prise de décision – approbation ou rejet du client : La dernière étape de l’élaboration du score de risque d’un client est celle où le courtier décide d’accepter ou non le client en tant que tel et de fixer ses limites de négociation.

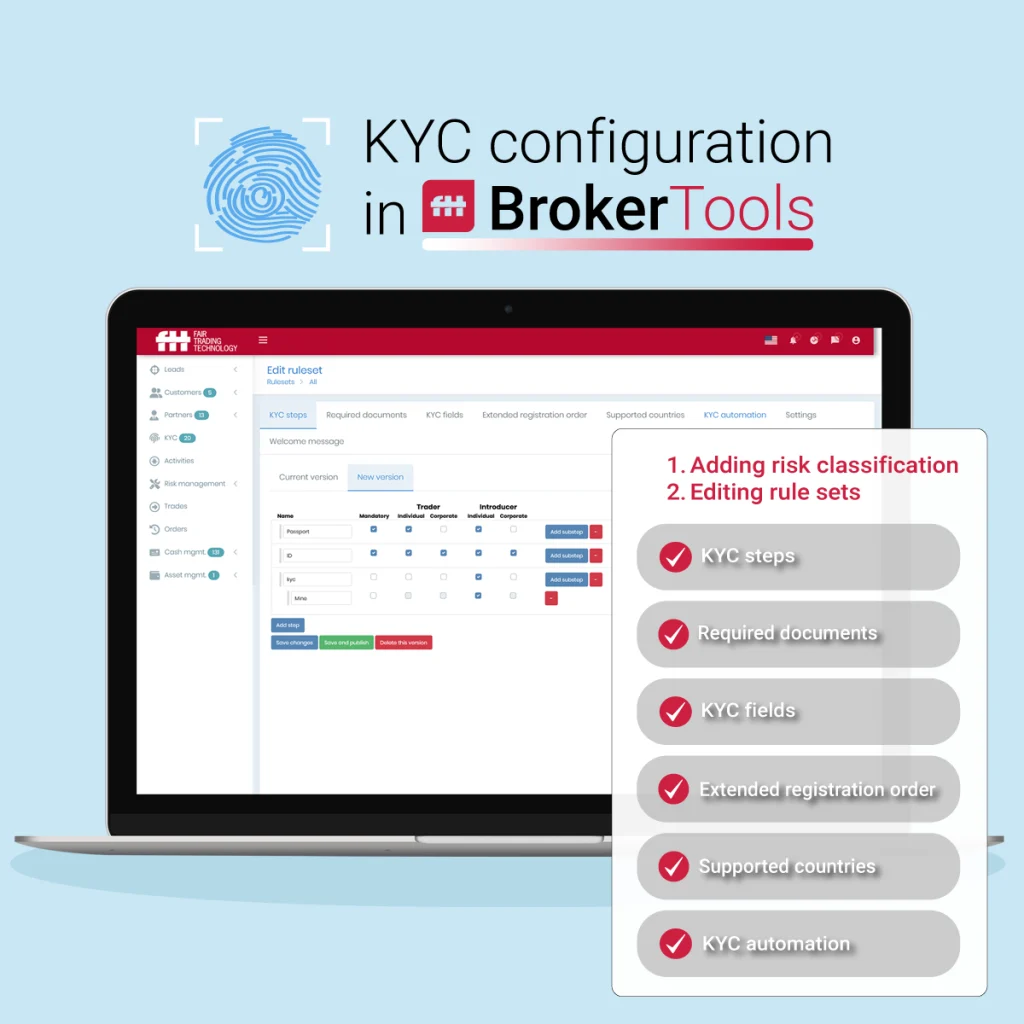

Configuration KYC dans BrokerTools

La configuration KYC dans BrokerTools permet aux courtiers de mettre en place et de gérer rapidement et facilement des options de configuration clés pour les données des nouveaux clients :

- Ajout d’une classification des risques avec définition d’ensembles de règles et d’une évaluation des risques en fonction du pays de résidence du client,

- Modification des ensembles de règles par l’intermédiaire de :

- Étapes KYC – étapes et priorités définies dans les listes de contrôle KYC, que les courtiers peuvent exécuter dans le cadre de leurs procédures de contrôle standard.

- Documents requis – liste des documents (obligatoires ou non) inclus dans les procédures de contrôle,

- Champs KYC – champs définis à partir de l’adresse du client, de son expérience en matière de négociation et d’investissement (indiquée en années, et montants investis au cours des 12 derniers mois), et champ défini pour l’examen KYC, qui donne au courtier la possibilité d’approuver ou de rejeter le client.

- Ordre d’enregistrement étendu – ordre des étapes nécessaires : ajout des champs KYC, approbation des conditions générales, création d’un portefeuille et vérification externe KYC.

- Pays pris en charge – création de règles distinctes pour les différents pays.

- Automatisation KYC – permettant la préqualification KYC et la vérification KYC externe via des fournisseurs KYC tiers tels que IDWise, Idenfy, GBG, SumSub, entre autres.

La configuration KYC de BrokerTools offre aux courtiers une pléthore d’options à inclure dans le processus KYC, qui constitue une base solide pour le profilage des clients. Un exemple d’utilisation de KYC est le formulaire d’inscription des clients que les courtiers peuvent créer dans BrokerTools et qui leur permet d’obtenir immédiatement des données initiales sur les clients.

Meilleures pratiques pour l’utilisation de KYC dans BrokerTools

Pour tirer le meilleur parti du KYC, les courtiers doivent suivre les meilleures pratiques suivantes :

- Maintenir le système à jour : le système doit être mis à jour régulièrement pour refléter les changements dans les réglementations KYC et pour inclure de nouvelles sources de données.

- Utiliser toutes les sources de données : Il est recommandé d’utiliser diverses sources de données pour vérifier l’identité des clients et évaluer le risque qu’ils représentent. Les courtiers doivent utiliser toutes les sources de données disponibles pour obtenir l’image la plus complète possible de chaque client.

- Examiner régulièrement le système : Les courtiers doivent régulièrement revoir le système KYC pour s’assurer qu’il fonctionne correctement et qu’il est utilisé de manière efficace. Dans ce cas, aux côtés des courtiers, les sociétés prestataires de services KYC peuvent être d’un grand soutien et d’un grand conseil dans l’examen du système.

Conclusion

Le système KYC de Fair Trading Technology est un outil puissant qui peut aider les courtiers à identifier et à évaluer les risques potentiels liés à leurs clients. Ils peuvent ainsi décider en connaissance de cause d’ouvrir des comptes, d’entamer des transactions commerciales et de fournir des services financiers ou autres à leurs clients. Ainsi, la connaissance du client est intrinsèquement liée à la mise en place et au maintien d’un système de conformité réglementaire, à l’atténuation des risques commerciaux, à la prévention de la fraude et, d’une manière générale, à la protection de la réputation des courtiers. Dans l’ensemble, il s’agit d’un cadre sûr pour des pratiques commerciales responsables et éthiques dans l’industrie d’aujourd’hui, et d’une condition qui est indubitablement requise sur les marchés financiers modernes.